Внесудебное банкротство — банки против нового закона

Дата: 22.07.2020 г.

Обновление: третье чтение состоялось, Госдума приняла закон о внесудебном банкротстве

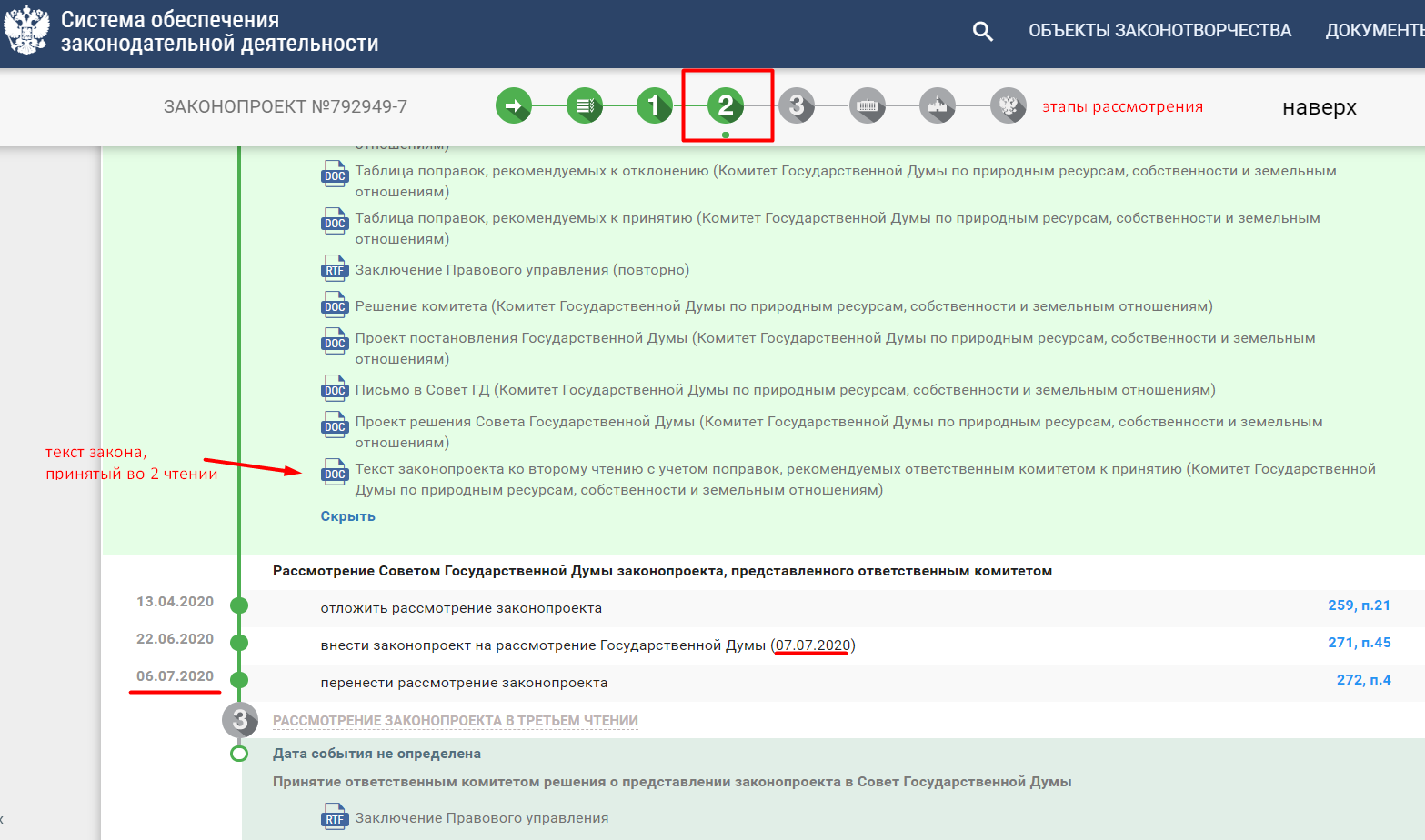

В тексте законопроекта о внесудебном банкротстве №792949-7 указаны четкие сроки — закон должен заработать с 1 сентября 2020 года. Разбор законопроекта представлен ниже.

Последние новости, когда заработает внесудебное банкротство, можно отслеживать на сайте Госдумы:

Банки указывают, что упрощенная схема создаёт возможности для махинаций и в целом позволяет выбирать, кому платить. К примеру, человек продолжит выплачивать крупный займ, но успешно спишет невыгодные потребительские кредиты и микрозаймы. Нет контроля за добросовестностью должников.

Впрочем, представители Сбербанка считают, что это возможно исключительно в теории. На практике за банкротством обращаются люди, которые принципиально не в состоянии рассчитываться по долгам, что подтверждает постановление ФССП об окончании производства.

Законодатели считают, что закон учитывает интересы всех сторон, и не нуждается в правках. О новых поправках в закон о внесудебном упрощенном банкротстве читайте на нашем сайте!

Ранее Госдума приняла законопроект о внесудебном банкротстве во втором чтении. ЦБ предложил ограничить круг претендентов на бесплатное банкротство: обратиться смогут граждане, имеющие задолженности до 500 000 рублей и прошедшие исполнительное производство.

Ввиду сложностей, которые возникают в процедурах стандартного банкротства по № 127-ФЗ, разрабатывается законопроект о внесудебном банкротстве. Он сделает процедуру доступнее для уязвимых категорий населения: граждане смогут банкротиться практически бесплатно.

В первую очередь, проект касается людей, которым не по карману платное банкротство, и которые не владеют имуществом (за исключением неприкосновенных предметов из ст. 446 ГПК РФ).

Документ был внесен на рассмотрение в 2019 году, а уже в феврале 2020 года его приняли в 1 чтении. Интерес к закону появился после введения карантинных ограничений в марте 2020 года — глава государства поручил как можно скорее закончить доработки и полноценно запустить проект в работу.

Что предлагает регулятор финансового рынка РФ?

Как мы говорили, сейчас документ находится на стадии доработок. Центробанк предложил внести еще ряд условий:

- ввести лимит ПДН в полмиллиона рублей,

- в ходе исполнительного производства вынесен акт об отсутствии.

ПДН — показатель долговой нагрузки был введен осенью 2019 года для финансовых организаций, которые кредитуют население. Пока в других сферах расчеты ПДН не применялись.

ЦБ прокомментировал условия, ссылаясь на защиту интересов кредиторов — они должны быть уверены, что банкротством не воспользуются недобросовестные должники. Также представители регулятора предложили введение института медиации на финансовом рынке. Система позволит избежать доведения до банкротства, где это возможно, и воспользоваться реструктуризацией долгов.

Изменения концепции упрощенного признания несостоятельности

Исследования и статистика в сфере банкротства физических лиц показали, что для большинства граждан процедура является неудобной и слишком дорогостоящей. Порядка 80% физлиц, по статистике Федресурса, вступают в процедуры без собственности. 70% кредиторов в результате реализации имущества ничего не получают.

По оценке государственного ведомства, стандартное банкротство без имущества обходится в 75 000 рублей.

- Принятый проект в первом чтении. Условия принятого варианта подразумевали, что за банкротством смогут обратиться люди с такими обстоятельствами:

- размеры долга 50 000-500 000 рублей;

- отсутствие денежных накоплений и собственности.

После принятия проект был раскритикован Ассоциацией банков РФ. Они сочли, что проект нарушает права кредиторов и способствует мошенничеству.

- Пакет апрельских поправок в проект. Условия были предложены следующие:

- размер долга 200 000-500 000 рублей;

- оплата ежемесячных платежей по каждому кредиту от 9 раз;

- отсутствие статуса ИП;

- отсутствие участия в стандартном банкротстве;

- также человек должен либо быть зарегистрированным на бирже как «безработный», либо получать месячный доход меньше МРОТ (считается на каждого члена семьи), либо в отношении него должно применяться взыскание по исполнительному производству и подтверждение отсутствия имущества сотрудниками ФССП.

Предложенные поправки вызвали критику у представителей МЭР. Чиновники справедливо возмутились, что представленные правки очень сильно сократят количество людей, которые смогут пройти внесудебное банкротство. Ограничения в итоге создадут новую проблему вместо решения старой, о чем заявил И. Торосов.

Что говорят эксперты и банки?

Эксперты нашли предложения ЦБ логичными. Регулятор хочет максимально защитить банковский сектор от возможного мошенничества со стороны их клиентов, которое может появиться, когда вступит в силу закон об упрощенном внесудебном банкротстве.

Представители Сбербанка заявляют, что необходимо расширить полномочия кредиторов. Так, у них должно оставаться право на инициацию стандартного банкротства — разумеется, при оплате всех расходов с их стороны.

По мнению представителей ВТБ, кредиторы должны иметь право проверки имущественного положения гражданина и обоснованности обращения за внесудебным банкротством. Основные риски, по мнению руководства банка, связаны с тем, что условия процедуры по нормам нового проекта не предполагают надежных проверок состояния должников.

Свежие вопросы

Алексей Майкоп 0 ответов

Галина Таганрог 1 ответ

Светлана Сергеевна Смоленск 1 ответ

Марина Барнаул 1 ответ

Анастасия Когалым 1 ответ

Катерина Волгоград 1 ответ

Андрей Азов 0 ответов

Популярные статьи

Комментарии и вопросы